Подтверждение ставки 0 в 1с. Бухучет инфо

Необходимость подтверждать нулевую ставку НДС появляется у продавца в том случае, когда товары реализуются на экспорт. В этом случае налог на добавленную стоимость не платится (в терминах бухгалтерского учета – «облагается по ставке 0%»).

Правда, нужно собрать пакет документов, подтверждающий легальность данной операции. Заметим, что в 1С эти документы не регистрируются; они предъявляются в налоговую инспекцию вместе с .

Существует определенный срок для подготовки всей необходимой документации – 180 дней.

Если за это время документы не собраны, НДС придется заплатить.

Рассмотрим последовательность действий в 1С Бухгалтерия 8.3 для подтверждения нулевой ставки НДС:

- Правильно , предназначенные на экспорт

- Правильно на экспорт

- Сформировать документ «Подтверждение нулевой ставки НДС»

Выполняется просто – включаем соответствующие флажки в разделе НДС (рис.1). Главное, помнить, что после изменения учетной политики придется перепроводить все документы.

Оформление поступления и продажи товара

После включения флажков в документах появляется колонка « ». В нашем случае выбираем вариант «Блокируется до подтверждения 0%» (рис.2). Выбор такого способа – главная особенность при оформлении поступлении товаров, предназначенных для перепродажи на экспорт.

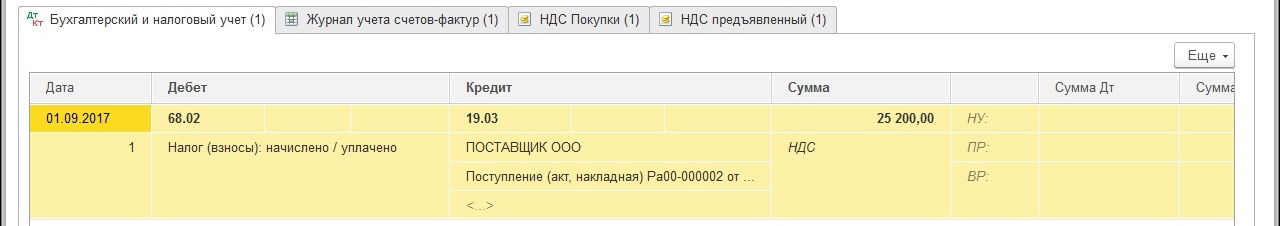

Не забываем зарегистрировать счет-фактуру поставщика и проверяем проводки приходной накладной (Рис.3).

Приобретая товар у поставщика, мы платим не только за сам товар, но и уплачиваем налог (НДС), который имеем право предъявить к вычету в дальнейшем (т.е. уменьшить сумму НДС с реализаций, которую платим в бюджет). В нашем случае «в дальнейшем» означает «при подтверждении нулевой ставки».

Во всех регистрах НДС пока заблокирован (рис.4).

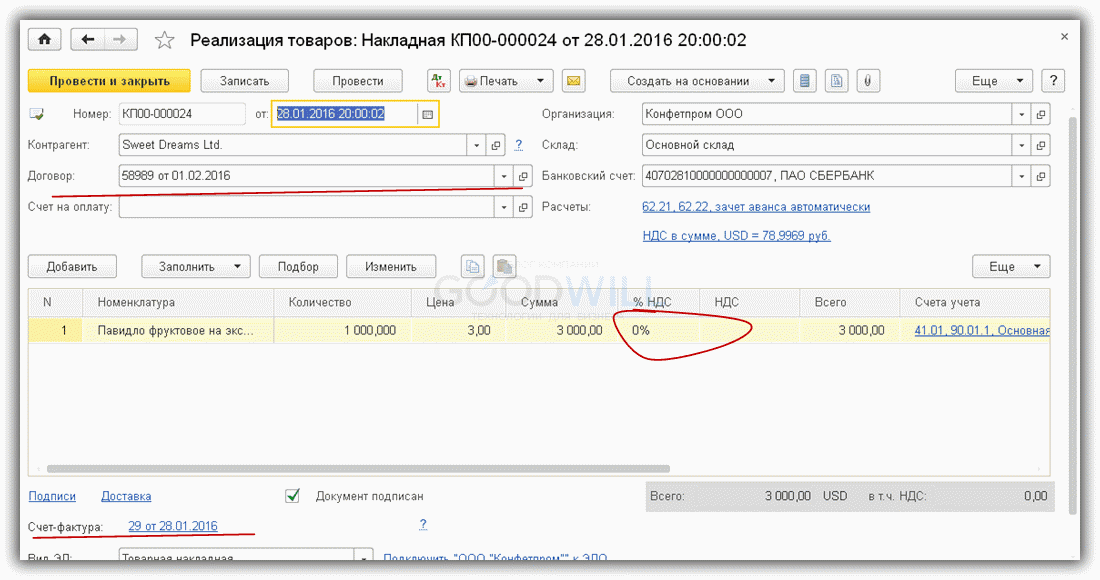

С нулевой ставкой (рис.5).

Получите 267 видеоуроков по 1С бесплатно:

В договоре необходимо выбрать валюту. В данном примере расчеты ведутся в USD (рис.6), цена в расходной накладной также указана валютная.

Подтверждение нулевой ставки НДС в 1С 8.3

Теперь вызываем (рис.7). Здесь нас интересует два раздела – «Подтверждение нулевой ставки НДС» и «Формирование книги покупок(0%)».

Сначала пробуем заполнить табличную часть документа «Подтверждение нулевой ставки…» (рис.8). Если документы реализации по ставке 0% заполнены правильно, то они автоматически попадут в документ.

Пользователю остается только выбрать соответствующий признак («подтверждена»/«не подтверждена»). Устанавливаем событие «Подтверждена ставка 0%», проводим документ и проверяем проводки.

Бухгалтерских проводок в данном случае нет, но есть движения по регистрам учета НДС. В регистре «НДС по реализации 0%» одна запись (рис.9).

В регистре «НДС предъявленный» — две записи (рис.10).

Формирование записей книги покупок НДС по нулевой ставке НДС

Именно по движениям регистров программа проводит анализ состояния учета НДС. Если теперь сформировать книгу покупок, то в ней автоматически появится нужная запись (рис.11).

Проводки, сформированные в 1С документом « (0%)», показывают, что НДС, уплаченный нами при покупке товара, предназначенного на экспорт, успешно принят к вычету.

Что делать в 1С если ставка НДС не подтверждена

Когда отечественная компания продает товар за рубеж, у нее как у налогоплательщика появляется объект налогообложения по НДС. Согласно п.1 ст. 164 НК РФ при проведении операций реализации продукции на экспорт налоговая ставка равна нулю, платить в бюджет деньги не приходится. Однако налогоплательщик должен в подтверждение своего право на данную ставку представить пакет документов не позднее 180 дней, начиная с даты помещения товара под экспортный таможенный режим. Если же компания-экспортер не смогла в течение указанного периода времени подтвердить право на использование нулевой ставки НДС, она должна будет перечислить налог с суммы реализации уже в размере 18 или 10%

В любом случае, реализуя продукцию за границей, экспортер из России обязан выставить покупателю счет-фактуру с указанной в нем суммой налога. Когда товар экспортируется после того, как за него будет произведена предварительная оплата, то экспортер не должен исчислять сумму НДС с авансового платежа. Налоговый Кодекс Российской Федерации говорит о том, что оплата (полная или частичная), полученная экспортером в счет будущих поставок продукции, в налоговую базу не включается.

Как экспортная операция осуществляется в «1С: Бухгалтерия 8.3»

Допустим, некая российская фирма закупает продукцию у отечественных производителей, чтобы после продавать ее иностранцам. Поступление товара должно быть отражено в программе.

Настройка учетных параметров и политики

Для отображения хозяйственных операций экспорта продукции требуется настроить учетную политику и параметры учета. Для этого в настройках политики на закладке с надписью: «НДС» должен быть проставлен признак « V » в следующих полях:

- «Организация осуществляет реализацию без НДС или с НДС 0%»;

- «Раздельный учет НДС на счете 19 «НДС по приобретенным ценностям».

Также в настройках учетных параметров на аналогичной закладке нужно ввести тот же признак в поле, называющемся «По способам учета» .

Теперь нужно перейти в справочник «Номенклатура» и в элементе приобретаемого с целью продажи за рубеж товара проставить в поле «Способ учета НДС» значение «Для операций по 0%»

Приобретение экспортной продукции

Для этого необходимо создать документ с названием «Поступление товаров и услуг» , при этом вид операции выбрать «Товары (простая форма)» . Поля в нем должны быть заполнены как обычно, т.е. так, как оформляются документы на покупку товаров с целью их продажи в Российской Федерации.

Отличие созданного файла для закупаемой будущей экспортной продукции станет заметно во время заполнения находящейся в нем таблицы. В ее строке с подзаголовком «Способ учета НДС» нужно выбрать для продукции, которая будет реализована на экспорт, параметр «Для операций по 0%» .

Далее необходимо произвести регистрацию входящего номера счета-фактуры производителя или поставщика товара. Пришедший в бухгалтерию документ фиксируется во второй части в журнале учета выставленных и полученных счетов-фактур. Также счет регистрируется в книге покупок при создании соответствующей в ней записи.

После необходимо провести и записать документ, в результате чего произведенная хозяйственная операция будет отражена на соответствующих счетах бухгалтерского учета. При проведении документа будут сформированы бухгалтерские проводки, и поля в нем уже нельзя будет редактировать. Напомним, что проводками принято называть определенные правила учета, методы внесения в систему бухгалтерского учета данных.

Фактически проводка является записью, вносящей информацию в программу сразу по двум учетным счетам: дебету первого и кредиту второго и только одну сумму. Это связано с тем, что ведение бухгалтерского учета предусматривает использование принципа «двойной записи», заключающегося в том, что для каждой операции, в том числе и операции экспорта товаров, необходимо делать запись по двум счетам.

Итак, выше мы рассмотрели порядок внесения операции по приобретению продукции для продажи на экспорт в « ».

При экспорте применяется ставка налога на добавленную стоимость 0% на отгруженный товар или работу, услугу (далее по тексту товар). Для этого заключается с покупателем контракт, в котором оговариваются все условия, цена указывается или в валюте Российской Федерации или в валюте другой страны, в основном это доллар или евро. Контракт составляется и подписывается в основном на двух языках: «Продавца» и «Покупателя».

Отражение реализации при экспортной поставке

Чтобы отразить реализацию, независимо это будет реализация на внутренний или внешний рынок, применяется документ «Товары (накладная)» или «Товары, услуги, комиссия», находятся они в разделе «Продажи».

Ставку 0% нужно указать в столбце «НДС».

- Отражение выручки:

По Д-т указывается счёт 62.01 «Расчёты с покупателями и заказчиками»;

По К-т указывается счёт 90.01.1 «Выручка по деятельности с основной системой налогообложения».

- Списание себестоимости:

По Д-т указывается счёт 90.02.1 «Себестоимость продаж по деятельности с основной системой налогообложения»;

По К-т указывается счёт 41.01 «Товары на складах».

- Отражение налога:

По Д-т указывается счёт 19.07 «НДС по товарам, реализованным по ставке 0% (экспорт)»;

По К-т указывается счёт 19.03 «НДС по приобретённым МПЗ».

Какой для подтверждения 0% существует срок?

Согласно кодекса (налогового), у налогоплательщика, есть срок, в который необходимо уложиться, для подтверждения налога 0%, он определён в количестве 180 дней (календарных) со дня размещения груза под таможенный режим экспорта. Для этого собирается пакет документов, предоставляется он в контролирующий орган вместе с декларацией.

Подтверждение налога на добавленную стоимость 0% в 1С

В разделе «Операции» в блоке «Закрытие периода» находится регламентная операция, отражающая подтверждение ставки 0% в 1С.

Выбираем журнал «Регламентный операции НДС», создаём в нём новый документ «Подтверждение нулевой ставки НДС».

Данная процедура необходима для сбора и регистрации документов, с не подтверждённой ставкой 0%, а также подтверждённой.

В шапке документа проставляется:

- Номер;

- Организация;

- Статья прочих расходов.

Табличную часть документов можно заполнить:

- Автоматически;

- Ручным способом.

При автоматическом заполнении необходимо нажать на позицию «Заполнить». После этого в таблице появятся весь список документов по реализации с НДС 0%, по ним правомерность, при экспортных поставках, использования ставки 0% не была подтверждена.

При заполнении таблицы в документе ручным способом нужно выбрать:

- Покупателя из справочника «Контрагенты»;

- Документ, который отражает реализацию (отгрузку) — «Реализация отгруженных товаров» или «Реализация (акт, накладная);

Затем в столбец «Событие» заносим информацию по сделкам со ставкой НДС 0%, которая была:

- Не подтверждена;

- Подтверждена.

По умолчанию программа сама определяет значение столбца «Событие».

По тем документам, по которым:

- Применение ставки 0% на дату проведения операции «Подтверждение нулевой ставки НДС» ещё не определена, нужно убрать из документа;

- Не подтверждена ставка НДС 0%, нужно указать новую ставку 10 % или 18 %, в зависимости от того к какой группе экспортный товар относится.

Также для не подтверждённого экспорта необходимо выбрать статью прочих расходов.

В Кодексе (налоговом) чётко не прописан порядок (алгоритм) начисления НДС, в случае не подтверждения правомерности применения ставки 0 %, предприятие самостоятельно выбирает вариант начисления НДС.

При этом по не подтвержденному налогу на добавленную стоимость формируются бухгалтерские записи на счетах:

- Списана на расходы сумма налога:

По Д-т указывается счёт 91.02 «Прочие расходы»;

По К-т указывается счёт 68.22 «Налог на добавленную стоимость по экспорту к возмещению».

- Начислен налог:

По Д-т указывается счёт 68.22 «НДС по экспорту к возмещению»;

По К-т указывается счёт 68.02 «НДС».

Необходимо помнить, что при подтверждении продавцом товара права применять ставку налога 0% в течение 180 дней (календарных) с момента реализации, нужно предъявить к вычету суммы по налогу, предоставленные поставщиком по товарам отгруженным в дальнейшем на экспорт.

Нужно своевременно, не торопясь проводить операции по экспортным поставкам в базе, из этого будет складываться достоверный результат по сделке, который в дальнейшем отразиться правильно в отчётности.

Все необходимые операции рассмотрены на демонстрационной базе программы «1С:Бухгалтерия 8», релиз 2.0.19.9 платформа 8.2.13.202. Экспортером товаров является организация ЗАО «Экспортер». Рассмотрим только те настройки, которые необходимы для учета экспортных операций.3.1. Учетная политика

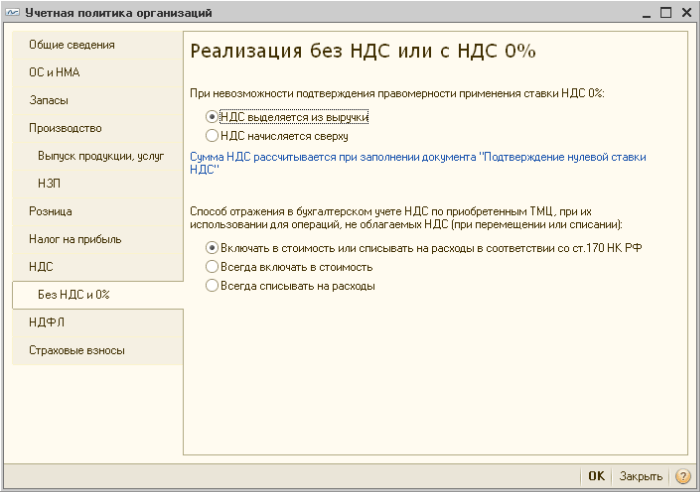

Откройте периодический регистр сведений «Учетная политика организаций». Для организации ЗАО «Экспортер» заполните закладку «НДС», как на рисунке.Так как экспортные операции облагаются по ставке 0%, то обязательно установите флаг «Организация осуществляет реализацию без НДС или с НДС 0%». В этом случае «Упрощенный учет НДС» окажется недоступным. Остальные флаги установите по своему усмотрению.

Отметим, что флаги «Счета-фактуры по расчетам в у.е. формировать в рублях» и «Учитывать положительные суммовые разницы при начислении НДС» к экспорту в иностранной валюте не имеют ни какого значения. Они применяются только к договорам в условных единицах.

После установки флага «Организация осуществляет реализацию без НДС или с НДС 0%» появится еще одна закладка – «Без НДС и 0%».

В НК РФ не определен порядок начисления НДС при отсутствии документов, подтверждающих право налогоплательщика применить ставку НДС 0%. В этом случае выбор остается за организацией.

НДС выделяется из выручки.

НДС начисляется сверху.

3.2. Валюты и валютный счет

Расчеты с иностранным покупателем предполагается осуществлять в иностранной валюте. Поэтому в справочнике «Валюты» добавьте нужную валюту из классификатора «ОКВ». Можно, конечно, и вручную добавить нужную валюту, но для этого нужно знать ее код и наименование.Курсы используемых валют описываются в периодическом регистре сведений «Курсы валют». Загружать их с РБК можно прямо из справочника «Валюты».

Для организации ЗАО «Экспортер» в справочнике «Банковские счета» опишите валютный счет.

Денежные расчеты, обусловленные экспортом товаров, относятся к валютным операциям. Пересчет денежных средств по этим операциям происходит по курсу Центрального банка РФ на дату исполнения договора. Поэтому для корректного расчета курсовых разниц поддерживайте в актуальном состоянии курсы используемых валют.

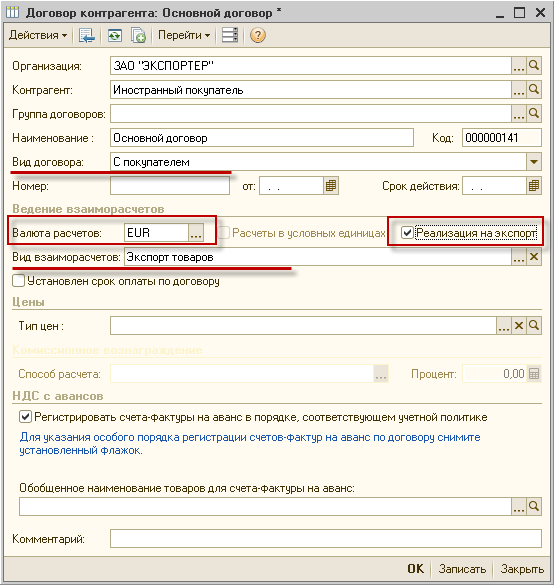

3.3. Договор с иностранным покупателем

При оформлении договора с иностранным покупателем обратите внимание на следующие особенности. Во-первых, как всегда с контрагентом, являющимся покупателем обязательно в реквизите «Вид договора» обязательно укажите значение «С покупателем».Так как в расчетах предполагается использовать иностранную валюты, то укажите ее в реквизите «Валюта расчетов». Установите также флаг «Реализация на экспорт». Остальные реквизиты на усмотрение пользователя.

Реквизит «Вид взаиморасчетов» заполнять не обязательно. Тем не менее, его использование может оказаться полезным. Виды взаиморасчетов описываются в одноименном справочнике «Виды взаиморасчетов».

Он предназначен для дополнительной классификации однотипных договоров. Типы договоров формально в программе не определяются. Их для себя определяет пользователь. Например, договоры с разными иностранными покупателями можно отнести к типу договора, назовем, его экспортный.

В рамках экспортного типа договора конкретный договор можно отнести к тому или иному виду, предварительно описанному в справочнике «Виды взаиморасчетов». Например, Бразилия, Ирландия, США и т.д. Или, например, можно классифицировать по типу экспортируемого товара: Бытовая техника, Нефть, Мебель и т.д. Выбор за пользователем.

В дальнейшем анализ видов взаиморасчетов можно выполнять в стандартных отчетах.

В 2016 году в Налоговом Кодексе Российской Федерации (НК РФ) появилось новое понятие – сырьевой товар. В соответствии с п. 10 ст. 165 НК РФ , к сырьевым товарам относятся минеральные продукты, продукция химической промышленности и связанных с ней других отраслей промышленности, древесина и изделия из нее, древесный уголь, жемчуг, драгоценные и полудрагоценные камни, драгоценные металлы, недрагоценные металлы и изделия из них. Коды видов перечисленных товаров, в соответствии с единой Товарной номенклатурой внешнеэкономической деятельности Евразийского экономического союза, определяются Правительством Российской Федерации. С 01.07.2016 года, в соответствии с п. 3 ст. 172 НК РФ , особый порядок принятия к вычету входящего НДС применяется теперь только при отгрузке по нулевой ставке НДС сырьевых товаров. При отгрузке иных товаров применяется обычный порядок. Таким образом, если организация занимается экспортом только несырьевых товаров, то она не обязана вести раздельный учет входящего НДС. Необходимо только подтверждать обоснованность применения нулевой ставки.

Это изменение законодательства, естественно, привело к необходимости изменения алгоритма работы программы

, с чем разработчики программы в прошлом году своевременно и успешно справились. Но, независимо от того какие товары сырьевые или несырьевые отгружаются на экспорт, в программе было необходимо вести раздельный учет НДС. Совсем недавно, в релизе 3.0.52

программы 1С: Бухгалтерия 8 редакция 3.0

, произошли новые хорошие изменения, связанные с экспортом. Теперь механизм подтверждения нулевой ставки НДС не требует включения в настройках налогов и отчетов опции «Ведется раздельный учет входящего НДС (Рис. 1).

Теперь в документах реализации можно использовать ставку НДС 0% без включения вышеназванной опции в настройках. Также при этом доступен регламентный документ . Поэтому организации, экспортирующие только несырьевые товары и в настоящий момент ведущие в программе раздельный учет НДС, могут от него отказаться (Рис. 2).

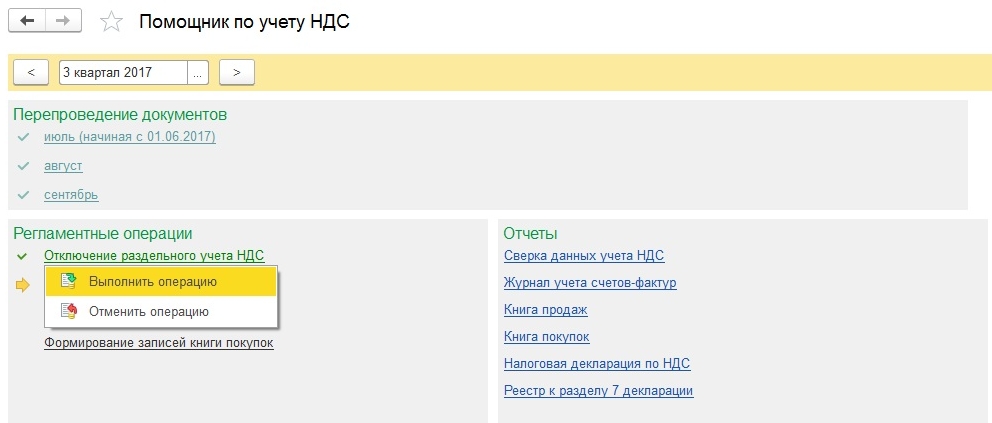

Если организация отказалась от ведения раздельного учета НДС, то в текущем периоде в Помощнике по учету НДС отобразится регламентная операция Отключение раздельного учета НДС. Операция используется для списания остатков регистров раздельного учета. Эту регламентную операцию необходимо выполнить (Рис. 3).

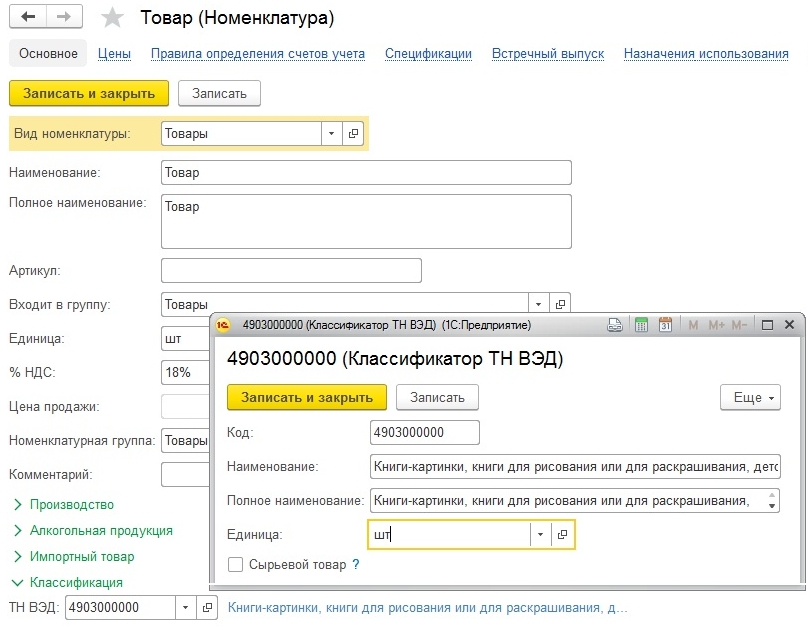

В программе, к каким товарам относится данная номенклатура к сырьевым или к несырьевым, определяется в справочнике ТН ВЭД (Товарная номенклатура внешнеэкономической деятельности). Для сырьевых товаров устанавливается флажок Сырьевой товар . При реализации с нулевой ставкой НДС, код ТН ВЭД указывается в графе 1 счета-фактуры. Поэтому для отгружаемых на экспорт товаров Код ТН ВЭД должен быть обязательно указан в элементе справочника Номенклатура в разделе Классификация (Рис. 4).

Давайте посмотрим (проверим), как теперь работает программа. Рассмотрим пример.

Организация «Рассвет» применяет общий режим налогообложения – метод начисления и Положение по бухгалтерскому учету (ПБУ) 18/02 «Учет расчетов по налогу на прибыль организаций» . Организация является плательщиком НДС.

Организация занимается продажей товаров на территории Российской Федерации, а также экспортом только несырьевых товаров в страны, входящие в ЕАЭС. Организация использует способ оценки материально-производственных запасов по ФИФО. Начиная с третьего квартала 2017 года, организация отказалась от ведения раздельного учета НДС в программе.

Для проверки будем отгружать на экспорт две партии несырьевого товара.

Первая партия товара (100 шт.) находится на складе организации. Приобретена эта партия во втором квартале, при ведении раздельного учета НДС.

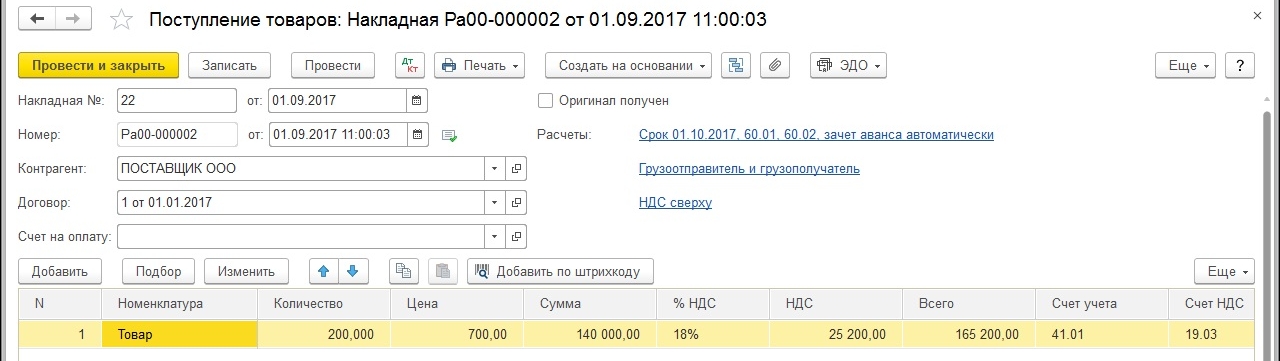

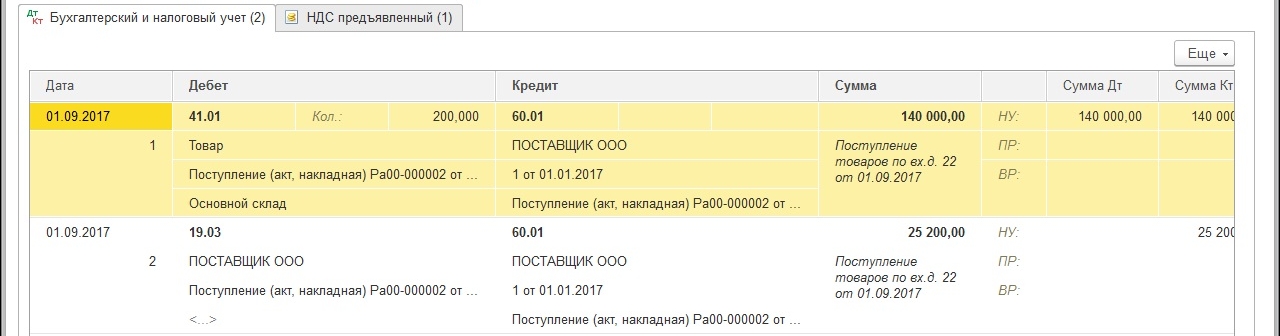

Вторая партия товара (200 шт.) приобретена в сентябре, после отказа от ведения раздельного учета входящего НДС. Товары на сумму 165 200 рублей, в том числе НДС 18% (25 200 рублей) были приобретены у российского поставщика. От поставщика был получен счет-фактура.

Для отражения в программе операции приобретения товаров используется документ Поступление с видом операции Товары (накладная)

. Пример документа Поступление

от 1 сентября 2017 года и результат его проведения показаны на Рис. 5.

Сумма НДС, предъявленная поставщиком при приобретении несырьевого товара, принимается к вычету в обычном порядке при наличии счета-фактуры.

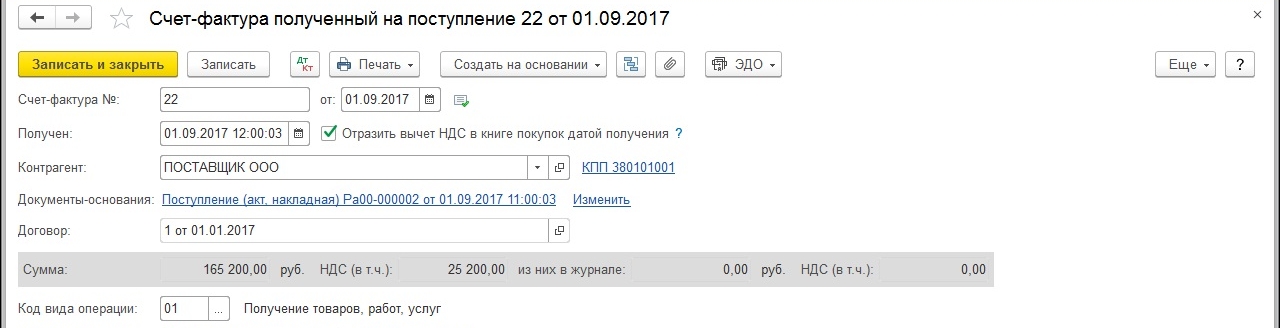

Принять НДС к вычету, без раздельного учета НДС, можно непосредственно в документе Счет-фактура полученный , при включенном флажке Отразить вычет НДС в книге покупок датой получения , либо с помощью регламентного документа Формирование записей книги покупок в конце квартала. Организация выбрала первый вариант.

При проведении документ Счет-фактура полученный примет к вычету НДС в бухгалтерском учете, спишет регистр НДС предъявленный и сформирует запись в регистр НДС Покупки (книга покупок).

Документ Счет-фактура полученный

и результат его проведения показаны на Рис. 6:

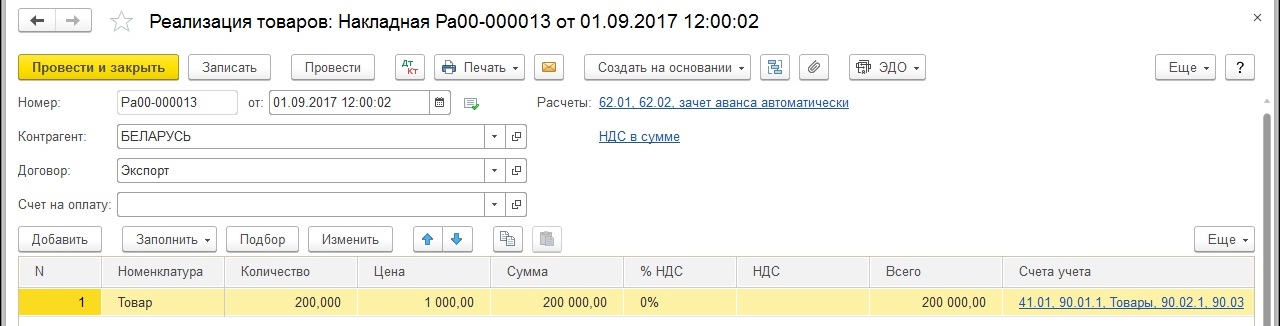

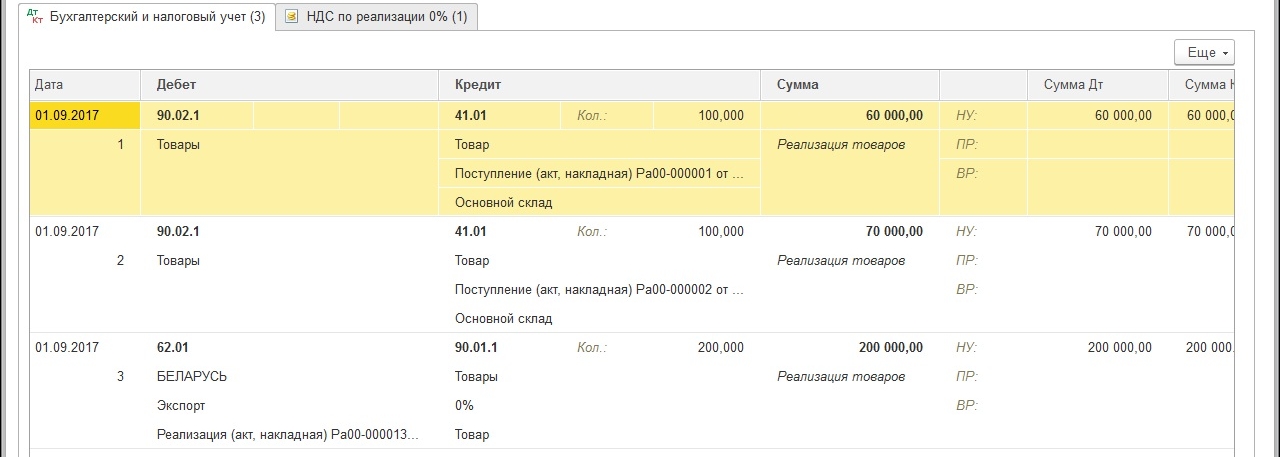

В сентябре 2017 года организация «Рассвет» произвела две отгрузки несырьевого товара на экспорт. Первая отгрузка на сумму 200 000 рублей (200 единиц товара) была произведена в республику Беларусь.

Для отражения операции отгрузки товаров в программе используется документ Реализация с видом операции Товары (накладная) .

В «шапке» документа указывается контрагент-покупатель и договор с ним (вид договора - С покупателем ).

В табличной части документа выбирается отгружаемый товар, его количество и цена. Ставка НДС устанавливается 0%.

В «подвале» документа выписывается счет-фактура (создается документ Счет-фактура выданный ).

При проведении документ спишет с кредита счета 41.01 реализованные товары и признает по дебету счета 90.02.1 «Себестоимость продаж по деятельности с основной системой налогообложения» расходы. Обратите внимание, в соответствии с ФИФО, вначале списывается партия товара, приобретенная при раздельном учете НДС в программе, а затем списываются товары из партии, приобретенной после отказа от раздельного учета. При отгрузке на экспорт несырьевого товара суммы НДС, принятые к вычету, восстановлению не подлежат. Также документ начислит по кредиту счета 90.01.1 «Выручка по деятельности с основной системой налогообложения» выручку, а по дебету счета 62.01 задолженность покупателя.

Документ сделает запись в регистр НДС по реализации 0% , на основании этой записи заполняется документ Подтверждение нулевой ставки НДС и делается запись в книгу продаж. Реквизит вид ценности имеет значение Товары несырьевые .

Документ Реализация

и результат его проведения показаны на Рис. 7.

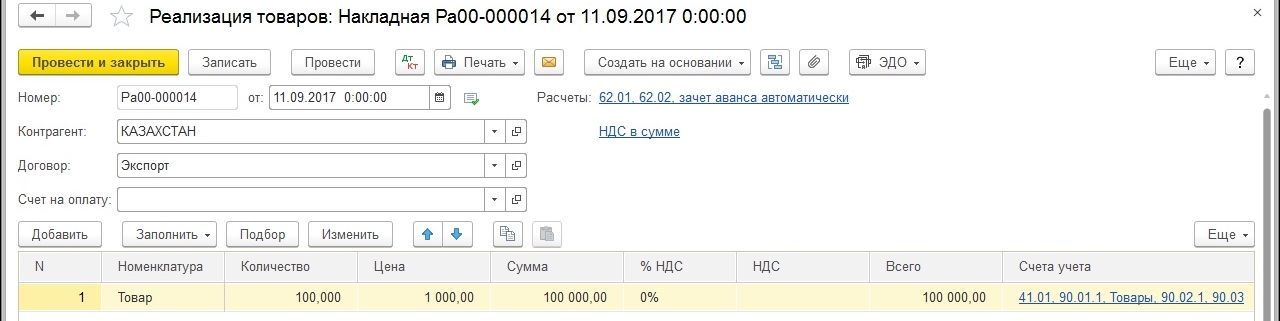

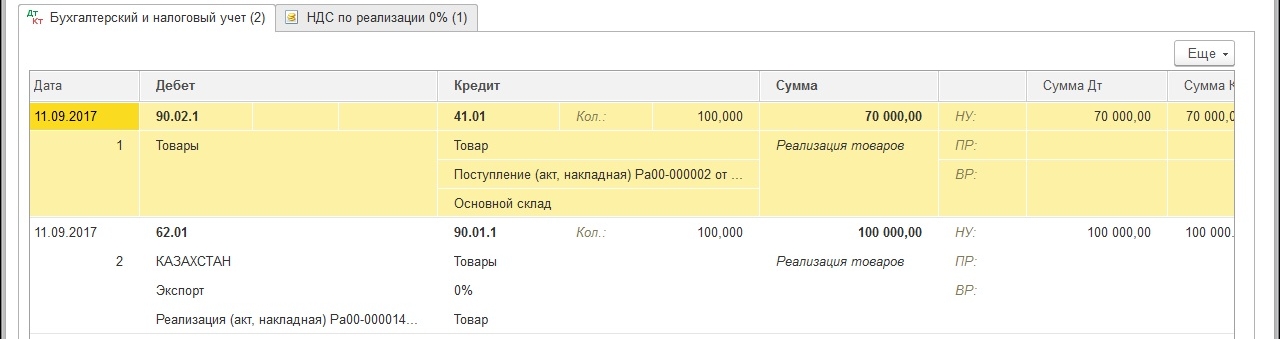

Вторая отгрузка на сумму 100 000 рублей (100 единиц товара, приобретенного после отмены раздельного учета НДС) была произведена в республику Казахстан.

Документ Реализация

и результат его проведения показаны на Рис. 8.

Так как организация отказалась от ведения раздельного учета НДС, регламентный документ Распределение НДС в конце квартала (налогового периода) больше в программе не формируется. При экспорте несырьевого товара достаточно только подтвердить нулевую ставку НДС.

Мы знаем, что налогоплательщик, осуществляющий реализацию с нулевой ставкой НДС, должен в течение 180 дней подтвердить обоснованность применение данной ставки.

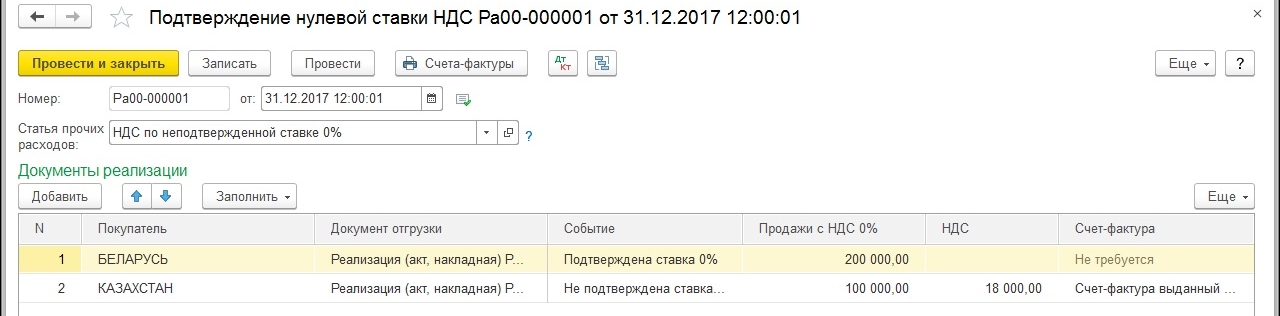

В нашем примере к концу четвертого квартала 2017 года все документы, необходимые для подтверждения обоснованности применения нулевой ставки, по экспорту в республику Беларусь были организацией собраны. А вот с экспортом в Казахстан случились проблемы. Документы, необходимые для подтверждения обоснованности применения нулевой ставки, не были собраны. Организация оценила вероятность ее дальнейшего подтверждения, как незначительную в связи с отсутствием возможности сбора всех необходимых документов.

Для отражения этих событий в программе используется регламентный документ Подтверждение нулевой ставки НДС .

Табличная часть документа автоматически заполняется на основании регистра НДС по реализации 0% всеми документами Реализация , в которых использовалась нулевая ставка. Реквизит Событие , по умолчанию, принимает значение - Подтверждена ставка 0% . Это значение надо заменить на противоположное - Не подтверждена ставка 0% для сделки с Казахстаном вручную. Тогда документ автоматически рассчитает сумму НДС, подлежащую уплате в бюджет и, при проведении, выпишет (создаст) соответствующий документ Счет-фактура выданный .

В случае подтверждения нулевой ставки НДС, документ никаких бухгалтерских проводок не формирует, но делает движения в регистрах накопления по учету НДС.

Во-первых, подтверждена нулевая ставка НДС. Это событие в программе отражается списанием записи в регистре накопления НДС по реализации 0% с состоянием Ожидается подтверждение 0% и событием Подтверждена ставка 0% .

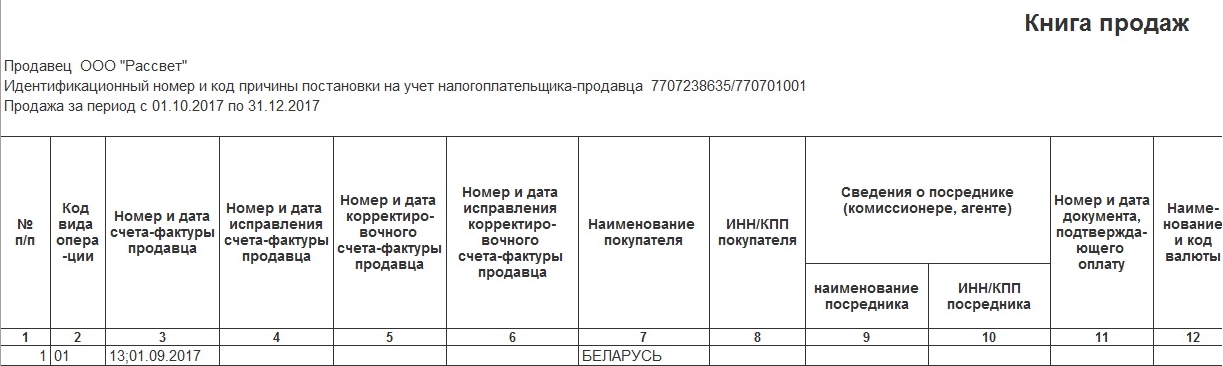

Во-вторых, наконец, настал момент зарегистрировать счет-фактуру, выставленный по реализации с нулевой ставкой НДС, в книге продаж. Для этой цели документом создается запись в регистре НДС Продажи в текущем периоде (в периоде подтверждения нулевой ставки).

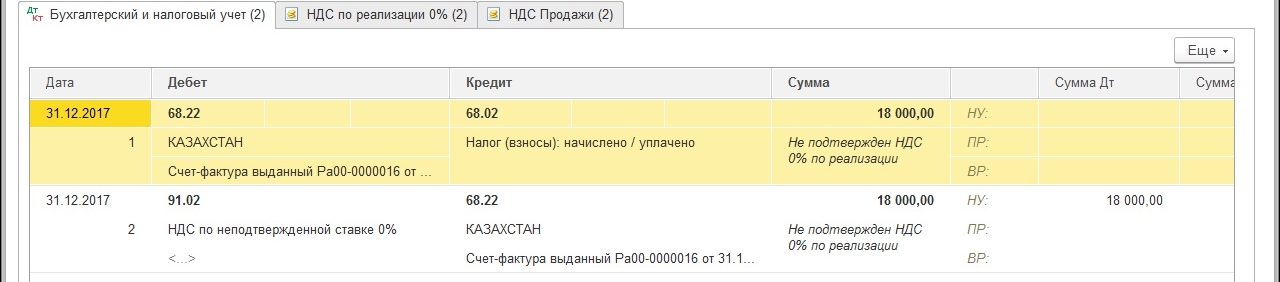

При не подтверждении нулевой ставки, НДС должен быть уплачен в бюджет за тот налоговый период (квартал), на который приходится дата отгрузки товаров. Начисленная сумма НДС покупателю товаров не предъявляется, а уплачивается за счет собственных средств организации.

При этом организация в одном экземпляре должна составить счет-фактуру по неподтвержденному экспорту. Счет-фактура регистрируется в книге продаж в налоговом периоде, на который приходится день отгрузки.

При отказе от дальнейшего подтверждения нулевой ставки, сумма начисленного НДС в бухгалтерском учете подлежит включению в прочие расходы.

Очень долго Минфин России придерживался позиции, что в целях налогообложения прибыли, к расходам, начисленный в данной ситуации НДС, принять нельзя, так как он не отвечает требованиям ст. 252 НК РФ. Но по последним его разъяснениям, основанным на Постановлении Президиума ВАС, данная сумма включается в состав прочих расходов, связанных с производством и реализацией на основании пп. 1 п.1 ст. 264 НК РФ (Письмо Минфина России от 27.07.2015 г. № 03-03-06/1/42961 ). Данные расходы учитываются с учетом пп. 1 п. 7 ст. 172 НК РФ на дату начисления НДС, то есть в том периоде, когда истек 180-дневный срок. Поэтому, в документе надо выбрать из справочника (создать) статью прочих доходов и расходов с видом Прочие косвенные расходы и включенным флажком Принимается к налоговому учету .

При проведении документ Подтверждение нулевой ставки НДС для неподтвержденной реализации начислит в бухгалтерском учете по кредиту счета 68.02 сумму НДС к уплате в бюджет в корреспонденции с дебетом счета 68.22 «НДС по экспорту к возмещению» - этот НДС может быть возмещен при подтверждении нулевой ставки НДС после окончания установленного законодательством срока. Далее, сумма НДС списывается с кредита счета 68.22 в бухгалтерском и налоговом учете в дебет счета 91.02 «Прочие расходы» , то есть признаются расходы. Так как организация приняла решение прекратить по данной отгрузке дальнейшее подтверждение нулевой ставки НДС, эти проводки полностью ее устраивают.

Теперь посмотрим, какие записи сформировал документ в регистры накопления по учету НДС по неподтвержденной реализации.

Во-первых, не подтверждена нулевая ставка НДС. Это событие в программе отражается списанием записи в регистре накопления НДС по реализации 0% с состоянием Ожидается подтверждение 0% . В списываемой записи регистрируется событие - Не подтверждена ставка 0% .

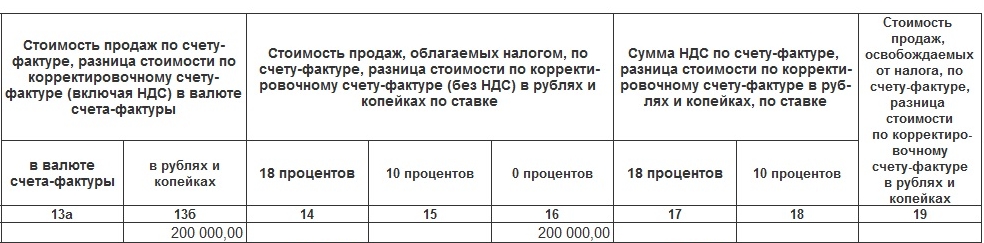

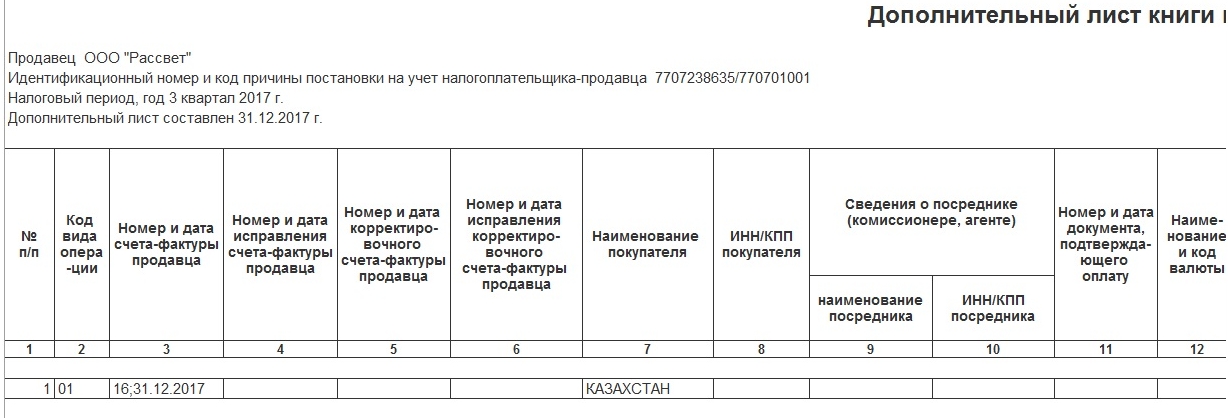

Во-вторых, в регистре НДС Продажи (книга продаж) регистрируется составленный по неподтвержденной реализации с нулевой ставкой НДС счет-фактура. Причем, как и положено, счет-фактура регистрируется в дополнительном листе книги продаж за третий квартал 2017 года (период, соответствующий отгрузке).

Регламентный документ Подтверждение нулевой ставки НДС

и результат его проведения показаны на Рис. 9.

Как мы уже отметили, по реализации с подтвержденной нулевой ставкой НДС счет-фактура, выставленный в момент отгрузки, регистрируется в книге продаж в текущем периоде (в периоде подтверждения нулевой ставки). В нашем примере это четвертый квартал 2017 года (Рис. 10).

По реализации с неподтвержденной нулевой ставкой НДС, счет-фактура, выставленный в момент не подтверждения нулевой ставки (по истечении 180 дней), регистрируется в прошлом периоде (в периоде отгрузки) в дополнительном листе книги продаж. В нашем примере это третий квартал 2017 года (Рис. 11).

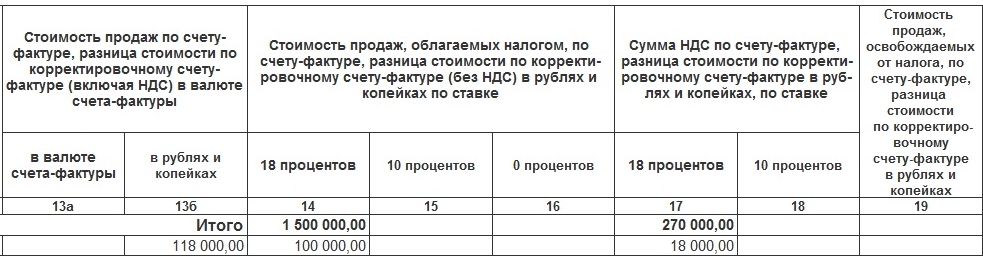

В том налоговом периоде, в котором собран полный пакет документов, подтверждающих применение налоговой ставки 0%, налогоплательщики, осуществляющие реализацию товаров (работ, услуг), налогообложение которых производится по нулевой ставке НДС, заполняют Раздел 4 Декларации по НДС .

В строке 010 .

В строке 020 указывается налоговая база за налоговый период, облагаемая по налоговой ставке 0%, обоснованность применения которой документально подтверждена в установленном порядке.

Раздел 4 Декларации по НДС

организации «Рассвет»

за четвертый квартал 2017 года представлен на Рис. 12.

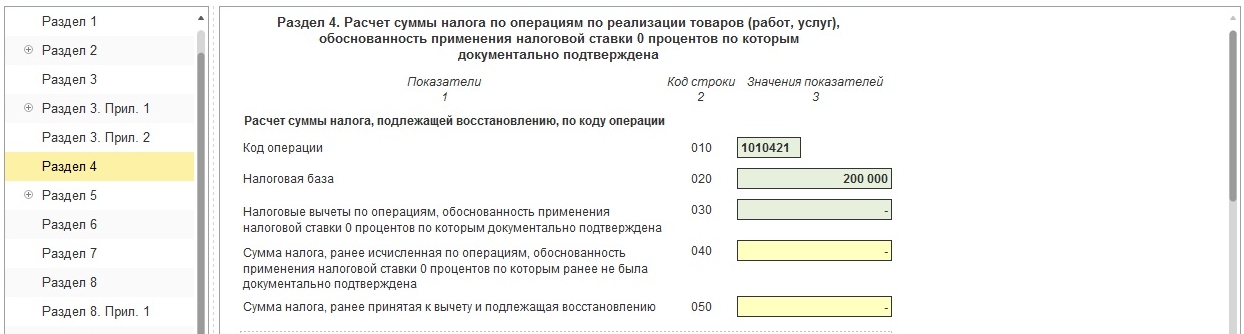

При не подтверждении нулевой ставки НДС, организация производит пересчет суммы НДС, подлежащей уплате в бюджет, за тот квартал, в котором произведена отгрузка товаров, увеличивая ее на сумму НДС, начисленную по неподтвержденному экспорту товаров. Организация должна представить в налоговые органы уточненную декларацию и доплатить налог.

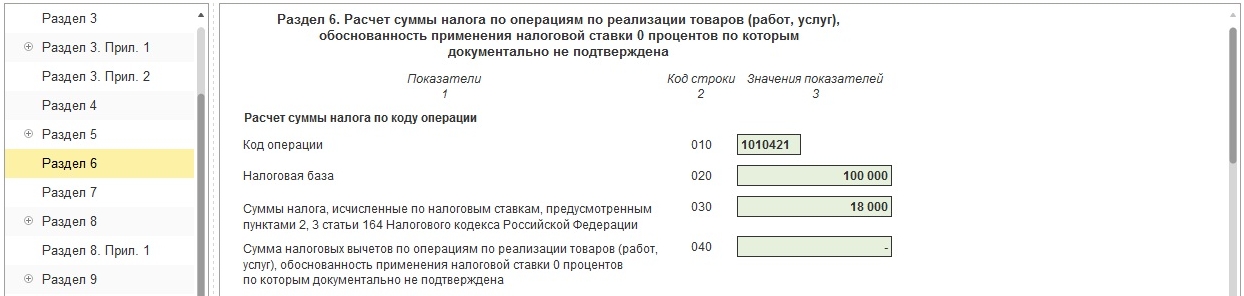

Налогоплательщики, не подтвердившие обоснованность применения налоговой ставки 0%, заполняют Раздел 6 Декларации по НДС .

В строке 010 указывается код операции согласно Приложению №1 к Порядку заполнения декларации .

В строке 020 указывается налоговая база за налоговый период, облагаемая по налоговой ставке 0%, обоснованность применения которой документально не подтверждена в установленном порядке.

В строке 030 указываются сумма налога, исчисленная по налоговым ставкам, предусмотренным пунктами 2 и 3 статьи 164 НК РФ (в нашем случае - 18%).

Раздел 6

уточненной Декларации по НДС

организации «Рассвет»

за третий квартал 2017 года представлен на Рис. 13.

Мы с Вами убедились, что при экспорте только несырьевых товаров, без использования раздельного учета входящего НДС, программа работает прекрасно.

Последние материалы сайта

Жимолость

К чему снится старая обувь девушке

Сонник обувь. Любая обувь во сне означает дорогу, как в прямом, так и в переносном смысле. То есть, может указывать на символическую дорогу в отношениях с кем-либо, работе, деятельности. Например, снится новая обувь, если во сне она была красивой, добротн

Цветы

К чему снится мяч: толкование по разным сонникам

К чему снится мяч женщине: Походите по чиновничьим кабинетам. 1 Мяч по Соннику целительницы Федоровской Видеть мяч во сне значит: Если вам приснилось, что вы бросаете мячик - вскоре вас обидит близкий друг.Если вам приснилось, что вы вспарывает

Капуста

Ленивая лазанья с грибами Ленивая лазанья с лавашом

Ароматное, сытное итальянское блюдо – лазанью – можно сделать собственноручно дома. При этом можно замесить специальное тесто или поступить гораздо проще – заменить его лавашем. При правильных действиях лазанья из лаваша получается очень сочной, аппетитно

Томаты

Рис с мясом в духовке Рис запеченный в духовке с мясом

Рис с мясом в духовке, как и любое другое блюдо, имеет множество интерпретаций приготовления. В данном обзоре представлен самый простой вариант с минимальными трудозатратами. Пошаговый рецепт с фото. Видео-рецепт. Мясо с рисом - самое классическое со

Клубника

Как правильно выбрать паевой инвестиционный фонд (ПИФ)

г. Москва Компания "УПРАВЛЯЮЩАЯ ФИНАНСОВАЯ ИНВЕСТИЦИОННАЯ КОМПАНИЯ" зарегистрирована 29 мая 2014 года местным органом ФНС — Межрайонная инспекция Федеральной налоговой службы №46 по г. Москве. Полное официальное наименование — ОБЩЕСТВО С ОГРАНИЧЕННОЙ ОТ

Огурцы

Столбчатый фундамент своими руками — пошаговая инструкция

Практически все счастливые владельцы частных домов, коттеджей или дачных домиков хотели бы иметь на своем участке отдельно стоящую баню. Для ее возведения можно воспользоваться услугами профессиональных строителей или же соорудить баньку самостоятельно. О